文|英财商业

王传福哭了。

在8月9日比亚迪第500万辆电动汽车下线的活动上,王传福放下了过往的恩怨情仇,将中国车企友商们的名字排列整齐地放在大屏幕上,并坚定地说道:“中国汽车产业必将诞生一批令人尊敬的世界级品牌。” 回首起比亚迪的一路辛酸不易,王传福几度哽咽。在经历了中国车企兄弟相争、内斗拉踩的竞争中,真诚地抚平同行们紧锁的眉头:“不要焦虑,我们的好日子在后头,我们的市场在全球。” 相信,那一天是属于国产电动汽车。

前有中东土豪11亿美元入股蔚来(NIO.N,09866.HK),后有大众7亿美元入股小鹏(XPEV.N,09868.HK)。从合作方向来看,全球汽车工业的格局,已经逐渐从海外品牌和技术垄断、国内仅提供生产制造劳动力,在向国内自主品牌和技术为主转变。不得不承认,全球新能源发展趋势成就了国产制造业。 让我国逐渐走出基建狂魔、产业链代工的刻板印象,并且除了国产电动汽车的迅猛发展,光伏产业链的出口也是国产工业出海的代表。今年上半年,我国光伏产品出口总额达到289.2亿美元,同比增长11.6%,继续走高。

光伏产业发展的景气度并不低,但资本市场预期并不好,从2022年下半年开始,光伏板块上市公司便进入了大幅回调。近一年的时间里,一体化龙头隆基绿能(601012.SH)股价腰斩,市值蒸发超过2300亿硅料巨头通威股份(600438.SH)回调超过40%,较高峰期市值减少近千亿。光伏行业各细分龙头均遭遇了大幅下跌。据统计,A股35家光伏产业链上市公司,自2022年年中至2023年6月30日,光伏产业链市值蒸发了超过6000亿元。

经历了一年的暴跌之后,光伏上市公司整体估值也来到了历史低位。截止8月10日,光伏一体化代表隆基绿能的相对估值仅为13倍市盈率,另一巨头TCL中环(002129.SZ)则下降至14倍左右,通威股份则降到了历史新低的5倍上下。虽然光伏板块整体估值相对较低,逐渐被资本"遗弃",但与之形成巨大反差的是光伏板块整体的业绩并不差,隆基半年报营收646.64亿,增速28.76%归母净利润高达91.78亿,增速可以达到41.46%中环半年报预计归母净利可达到44.8-46.8亿元,同比增长53%-60%。

光伏设备龙头——捷佳伟创是一家非常值得关注的公司。最近,该公司公布了2023年半年度业绩预告,预计上半年归母净利润可以达到7.3亿元至8.1亿元,同比增长约45%至60%。扣非净利润同比增长43.86%至60.15%。此外,该公司单二季度归母净利润预计为4.0至4.8亿元,同比增长70%至103%,表现相当出色。

01 光伏设备龙头

捷佳伟创是一家专业从事太阳能光伏电池相关设备研发、制造和销售的国家级高新技术企业。公司具备业内领先的太阳能电池装备供应能力,主要产品连续七年产销量位居行业首位,已成为全球规模最大的太阳能电池装备供应商。

捷佳伟创的前身为捷佳创精密设备有限公司,由蒋柳建于2003年创立。公司最初主要致力于各类清洗设备的制造和销售业务。在2005年,捷佳伟创开始涉足光伏产业,尽管如此,公司在当时仍然以清洗设备为主,尤其是独特的前置下沉式机械手及整机防腐技术使其在市场上脱颖而出。 2010年,通过业务重组和收购常州捷佳创,收购方的主要业务包括制绒、清洗和湿法刻蚀设备的研发制造。收购后,公司扩大了在光伏设备方面的布局,并切入刻蚀设备等细分环节。

2018年,创业板成功上市,公司的核心产品主要在国内销售。然而,在过去的两年里,国内光伏板块的投资发展迅速,但内卷现象严重。因此,2022年,国内业务增长放缓,境内收入也仅为51.92亿元,同比增长9%。尽管如此,公司的海外业务增长迅速,2022年境外收入达到8.13亿元,同比增长186%,占公司总收入的13.53%。

清洗设备方面的壁垒并不强,因此公司切入光伏电池领域,投资建设了电池片生产线,并实现了自动化生产能力。捷佳伟创在2021年就已经具备了TOPCon路线的整线设备交付能力,并成功交付了核心设备PE-Poly和硼扩散设备给客户进行量产运行。同年,公司还接到了HJT中试线高效电池片的首片下线订单,以及钙钛矿中试线的订单。从年报来看,捷佳伟创是光伏板块中少数全面布局PERC、TOPCon、HJT、IBC和钙钛矿等光伏电池主流技术路线的企业。可以看出,公司对光伏电池设备的布局相当全面。

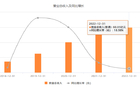

公司上市后业绩赶上了国内光伏发展的红利期。2018-2022年的营业收入从14.93亿元提升至60.05亿元,复合增速高达41.6%,归母净利润从3.06亿元增长至10.47亿元,复合增速高达36%。目前,工艺设备(光伏设备)业务占比最高,2022年贡献了八成以上的营收,不过其复合增速从2020年开始有所放缓。

看当前情况,光伏电池技术领域仍处于“三分天下”的状态。

主要以PERC技术为核心,短期变化围绕在N型的HJT和TOPCon之间的竞争,而薄膜型的钙钛矿电池技术在转化率上可能会更有优势。技术层面上,首先看N型HJT电池,公司RF微晶+板式PECVD设备的量产平均转换效率稳定在25%。近期公司也表示设备的订单充足。

其次,捷佳伟创在TOPCon设备领域,推出了PE-Poly以及MAD等设备,这一块业务累积获得订单产能超过250GW,成为了TOPCon设备的龙头,短期预期市占率能稳定在50%。根据公告来看,正在研发的TOPCon双面POLY技术预期将在明年逐步落地,其设备已在开发验证阶段公司供给安徽大恒能源的TOPCon PE-poly设备耗时23天的量产平均转换效率在25.4%,而光伏电池入库良率达到新高的97%,而且还有继续突破的可能。需求依旧稳定,由于TOPCon技术设备与目前的PERC有一定共通性,产能提升相对容易,2023年大概率是N型TOPCon电池落地放量的元年。

最后钙钛矿电池技术路线,公司的核心产品是RPD等关键设备,从公告来看,已经建设出钙钛矿/晶硅叠层整线设备,进一步加强了竞争壁垒。

02 基本面依旧稳

对于光伏板块,市场预期一直围绕产能过剩,但是从企业基本面来看,并不明显。首先从捷佳伟创的资产来看,2022年存货达到70.68亿的新高,今年一季度更是达到87.84亿,可见依旧处于积极扩产阶段。

从营运能力来看,存货周转天数明显增加。不过这也正常,因为增长天数并不多。此外,一季度存货累计值比2021年增加了一倍,这表明公司存储产品的需求量增加,库存相应增加。与此同时,公司产品的应收周转天数在降低,应付周转天数在增加。这一定程度可以说明公司光伏设备的议价能力提升,下游需求也依旧旺盛。公司的净营业周期达到了新低的307天。

公司下游的主要客户包括天合集团、隆基股份、中来光电、晶科能源、阿特斯、晶澳太阳能、保利协鑫等光伏头部企业。2019至2022年以来,对前五大客户的销售额占比均在50%左右。这些公司在光伏产业中具有龙头地位,降低他们的应收账款账期对公司具有相当程度的竞争力。

再看资产端,公司虽然最新的资产负债高达67.62%,但分解来看,资产以216亿的流动资产为主,占比90%以上,而流动资产中现金及等价物可以达到70亿,三成多,剩下是应收和存货,流动性很好负债端再看,公司仅有长短期付息债务5亿,对比现金可以覆盖10倍以上,没有任何偿债压力,而主要使得负债率较高的原因是77.86亿的合同负债,首先这部分负债能体现出公司订单重组,客户需求较高而且关键这部分负债不存在利息,不会影响利润。

盈利能力回暖的原因有两个:一是公司建立了较深的护城河,二是产业并未出现明显的产能过剩。捷佳伟创的毛利率自2020年触底后企稳反弹,目前稳定在25%左右。今年一季度,毛利率略降至22.78%,但净利润处于不断增长。根据预测,2022年和今年一季度,净利润能稳定在17.4%左右。

从利润表来看,该部分没有过多的营业外收入增加,全部来自于主业,这是一个比较真实且可持续的业务表现。受益于两方面的原因:第一,海外业务增长较快,相比之下,海外业务的毛利率要高出10%以上;第二,公司主推的TOPCon路线中的湿法设备和干法设备的毛利率均比此前的PERC设备更高,且湿法设备一般会高于干法。在TOPCon订单完成后,盈利能力继续优化的预期较强。

截止8月11日收盘,捷佳伟创的市值在328亿左右。根据保守预计,该公司2023年全年业绩可以达到14-16亿,同比增长33%-53%。若以此增速来看,目前公司相对估值PE在29倍左右,PEG在0.57-0.88之间,属于低估。 捷佳伟创还有两个增长预期:一个是海外市场拓展预期。相比于同细分领域的迈为股份(300751.SZ)和晶盛机电(300316.SZ),市值排在第三位的捷佳伟创海外业务已经超过了这两家。海外市场持续增长将给捷佳伟创带来新的业绩增长预期。 另一个是半导体设备的布局。2023年4月公司公告调整部分募投项目,布局第三代半导体设备,包括SIC设备、MOCVD设备以及集成电路立式氧化扩散设备和气相沉积设备。

光伏板块普遍低估已经是市场共识,但奈何目前资金并不关注。